Ostéopathe : 5 règles à suivre pour réussir votre comptabilité

En tant qu’ostéopathe, vous devez respecter des obligations comptables strictes liées à votre activité. Afin de vous aider à y voir plus clair, les experts comptable de notre partenaire Ca Compte Pour Moi vous donnent 5 conseils pour une comptabilité réussie !

1. Tenir une comptabilité journalière

Pour que la comptabilité d’un ostéopathe soit la plus simple possible à tenir, il est nécessaire de faire un point en fin de journée sur les recettes encaissées. Vous devez établir une facture pour chaque prestation et classer vos encaissements selon le moyen de paiement utilisé par le patient : chèque, carte bancaire, espèces… Cela vous permettra d’effectuer un suivi précis de votre chiffre d’affaires.

2. Classer ses dépenses

La comptabilité d’un ostéopathe passe également par une gestion précise des dépenses liées à son activité. Vous devez répertorier celles-ci en deux catégories :

- Les charges courantes : ce sont les dépenses de fonctionnement habituelles qui sont imputées au cours de l’exercice. Il s’agit par exemple du loyer du local professionnel, des factures d’eau, d’électricité, des petites fournitures administratives…

- Les immobilisations : il convient de différencier les charges courantes et les immobilisations, qui sont amorties sur plusieurs années. Il peut s’agir du matériel professionnel, d’un véhicule… Le registre des immobilisations va alors permettre de lister les achats dont la valeur unitaire dépasse les 500 € HT.

3 . Établir son bilan comptable annuel

Si vous avez correctement respecté les deux étapes précédentes (enregistrement des recettes, des dépenses courantes et des immobilisations), vous pourrez plus facilement établir votre bilan comptable. La présentation des comptes en fin d’année est une obligation pour tout professionnel au régime réel (nous vous recommandons la lecture de l’article Ostéopathe : quelle forme juridique choisir ? pour en savoir plus). Cela vous permettra de déterminer votre bénéfice et d’analyser votre activité au cours de l’exercice écoulé. Vous pourrez ainsi connaître avec précision :

- l’évolution de votre chiffre d’affaires ;

- l’augmentation (ou la diminution) de vos charges ;

- la hausse (ou non) de votre bénéfice, etc.

4. Respecter ses obligations sociales

Un ostéopathe qui exercice à titre individuel est un TNS (Travailleur Non Salarié). Il est primordial de garder à l’esprit que les charges sociales représentent environ 45% du bénéfice (soit du revenu de l’ostéopathe). Les déclarations à l’URSSAF doivent être opérées de façon mensuelle ou trimestrielle selon les cas. Vous devez être très vigilant au respect du paiement de vos cotisations et aux dates imposées, afin de ne pas vous retrouver avec des pénalités de retard parfois importantes.

5. Adhérer à une AGA

Pensez à adhérer à une AGA (Association de Gestion Agréée) : cela vous évitera une majoration d’imposition de 25 %. En effet, l’État a délégué le contrôle et l’analyse des déclarations de bénéfices aux AGA, afin de gagner du temps. Celles-ci étudient donc en priorité votre bilan (déclaration 2035) et le valide avant de le transmettre aux Impôts. Si vous n’adhérez pas à une AGA au cours des 5 mois qui suivent votre début d’activité d’ostéopathe, l’administration fiscale majorera votre base d’imposition de 25 %. Pour information, le coût annuel d’une AGA n’est que d’environ 250 euros.

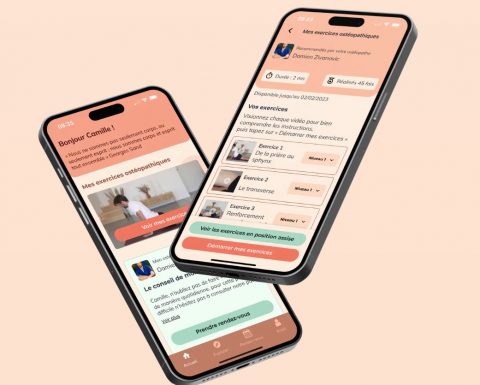

Ca Compte Pour Moi, le partenaire comptable du réseau Oostéo

Le réseau Oostéo a choisi comme expert comptable la société Ca Compte Pour Moi (voir leur site). L’équipe est réactive, force de proposition et de conseil et plusieurs centaines d’ostéopathes utilisent ses services. En plus pour les membres de Oostéo, une réduction à vie de près de 30% est appliquée. N’hésitez pas à nous contacter si vous souhaitez en savoir plus (01 70 67 77 47) !